お得と噂のkyashカードについて、名前は聞いたことがあるけど何がお得なのか?安全性に問題はないのか?など、kyashカードの特徴やメリット・デメリットを知りたくないでしょうか。

本記事では、kyashカードを実際に使用している私が使ってみた感想を交えながらメリット・デメリットについて解説します。

私個人の結論としては「もったいないので一刻も早くkyashカードを作った方が良い」なのですが、本記事を読んでkyashカードが必要かどうか参考になれば幸いです。

Contents

kyashカードとは

kyashカードとは、株式会社Kyashが提供するプリペイドカードです。

スマホアプリからVisaプリペイドカードを発行することができ、クレジットカードと連携させることでKyashカードにチャージします。

Visa加盟店での決済に使え、利用金額に応じてポイントが還元されるお得なカードです。

キャッシュレス決済をしている方なら、手間なくポイントアップができる非常に魅力的なカードです。

Kyashカードには「Kyash Card」、「Kyash Card Lite」、「Kyash Card Virtual」の3種類があるのですが、「Kyash Card Lite」と「Kyash Card Virtual」は還元率が0.5%と低く、他にもデメリットが多いので無視してください。

今回は「Kyash Card」について解説します。

kyashカードのメリット

kyashカードのメリットは6点あります。

- +1%のポイント還元(日常生活を変えずに)

- 安全面で優れた機能・制度が4つある

- ポイントの使い方が簡単

- ICチップ導入、タッチ決済導入

- カードの見た目がクールでおしゃれ

- 財布に複数のクレジットカードが不要になる

1つずつ解説していきます。

+1%のポイント還元(日常生活を変えずに)

kyashカード最大のメリットである+1%のポイント還元、これがとにかくすごいです。

kyashカードは、普段使っているクレジットカードやデビットカードで支払って獲得できるポイントと別に、プラスでポイントが1%獲得できます。

例えば、買い物時にポイント還元率1%のクレジットカードで支払いすると、通常は1%のポイント還元だけです。

これをクレジットカードを登録したkyashカードで支払うと、支払額に応じて1%のkyashポイントが獲得できます。

そして、kyashカードに登録しているクレジットカードから自動チャージしてくれるので、クレジットカードにも通常通り1%のポイントが還元されます。

なので実質、還元率が2%になるんです。

これのすごいことは、普段の買い物で出すカードをkyashカードに変えただけで+1%が付加されたことです。

普通、さらにポイントをゲットしようと思ったら、

- ポイントサイトを経由したり

- アンケートに答えたり

- 広告動画を見たり

無料でもいろいろ手間をかけてポイントをゲットすることが多いのですが、kyashカードは最初の発行・登録だけで、その後の手間はほとんど変わっていないことです。

これすごくないですか。支払方法をクレジットカードからkyashカードに変えるだけです。

これが私がkyashカードをおすすめする一番の理由です。

安全面で優れた機能・制度が4つある

キャッシュレス決済を使う際に、何より気を付けたいのが安全性の面です。

せっかくポイントで得しても、紛失や不正利用で被害を被っては意味がありません。

kyashカードには安全性の面で優れた機能・制度が4つもあります。

- リアルタイム通知がくる

- スマホアプリから決済限度額が指定できる

- スマホアプリからロックができる

- 不正補償制度がある(2020/9/7~)

リアルタイム通知がくる

上図のように、kyashカードを使ったらすぐにスマホに通知が来ます。

なので、万が一不正利用されてもすぐに気付くことが可能です。

スマホアプリから決済限度額が指定できる

上図の赤枠のように、スマホアプリから決済限度額を指定することができます。

決済額を普段の買い物程度の額に設定しておけば、知らない間に不正利用されたとしても少ない被害額で抑えられます。

スマホアプリからロックができる

上図の赤枠のように、kyashカードの機能(3種)のオンオフをアプリで設定できます。

心配な方はこれらを駆使すれば、不正利用はほぼ確実に防げます。

不正補償制度がある

2020/9/7より不正補償制度が開始されました。

これまでも今まで紹介してきた通知機能やアプリからのロック機能で安全面の対策を行っておりましたが、不正補償制度導入により、一層安心して使うことができます。

通常のクレジットカードと同じように「不正利用があってから10日以内の申請」などの諸条件はございますのでご確認の上ご対応ください。

不正補償制度がはじまります

2020年9月7日の資金移動サービス提供開始に伴い、本人確認アカウント向けの不正補償制度がはじまります。弊社ではこれまで、決済時のプッシュ通知、カードロックをはじめとして、利用場所や利用上限を自分でコントロールできる「カード設定」、ICチップ付きカード発行、そしてお客さまの目に触れない部分での対策と、様々な不正対策を講じてまいりました。

このたび、Kyashをより安心・安全にご利用いただけるよう、不正利用時の補償制度を本人確認アカウント向けの利用規約(「Kyash送金サービス利用規約」)に明記し、本日2020年9月7日より運用を開始します。

補償制度の概要は以下をご確認ください

・不正補償制度について

引用:kyash株式会社ホームページ

https://support.kyash.co/hc/ja/articles/900002474106

ポイントの使い方が簡単

皆さんはクレジットカードやお店のポイントカードのポイントを期限切れで消失したことがありませんか?

kyashカードを発行する際、kyashのアプリをインストールしないと発行できないのですが、kyashで貯まったポイントは、アプリで簡単にkyash残高というものに交換できます。

アプリを立ち上げ「ポイント」をタップし、任意のポイント分を入力してチャージボタンを押すと、kyash残高に交換できます。

交換したkyash残高は、次のkyashカード支払時に優先して使われます。

kyash残高に交換される前のポイントの有効期限は180日なのですが、kyash残高に交換してしまえば無期限です。

常時使うカードとして持つことをお勧めしますので、2,3か月に1度はポイントの換金を行うようにしましょう。

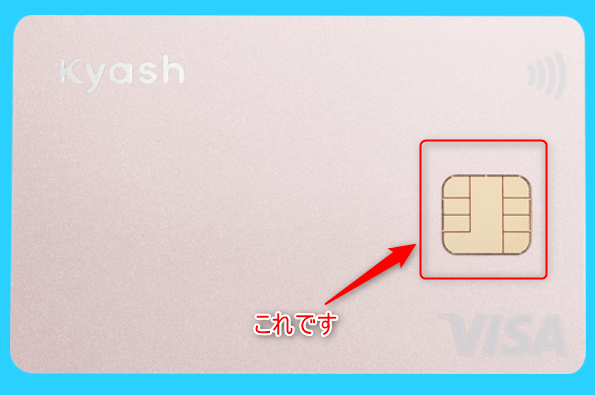

ICチップ導入、タッチ決済導入

初めてkyashカードを使う方は当然の機能に思うかもしれませんが、

kyashカードが出る前(当時kyashリアルカードと呼ばれる青いカード)は、スライド式でしか使えなかったんですよね。

しかし、今回新しく誕生したkyashカードにはICチップが導入されていて、暗証番号タイプのカードリーダーでも使えるようになりました。

今までは支払う直前まで使えるのか使えないのかわからなかったんですけど、kyashカードならどちらのタイプでも対応しているので、利便性がUPしています。

また、VISAタッチ決済や、Apple Pay/Google Payでの決済もできるようになりました。

VISAタッチ決済は、VISA加盟店で下図のマークがあるお店でタッチ決済ができる決済方法です。

Kyash CardをApple Pay/Google Payに登録すると、QUICPay加盟店でスマホ決済が可能になります。

これら決済方法やチャージ方法の詳細に関しては、以下の記事にまとめていますのでご興味のある方はご確認ください。

カードの見た目がクールでおしゃれ

カラーが3パターンあるんですけど、表面のカード番号をなくして、余計な装飾をつけないシンプルなデザインになっています。

オーソドックスなシルバー、女性人気のピンク、現時点では一番人気のネイビーの3パターンです。

見た目をメリットに挙げるのもどうかと思ったのですが、やはり普段から使うんで、少しでもかっこいいとテンション上がりますよね。

財布に複数のクレジットカードが不要になる

自分用、家計用、事業用と、財布に複数のクレジットカードを入れている方にお勧めのメリットなのですが、これら複数のクレジットカードを財布に入れておく必要がなくなります。

kyashカードは5枚までクレジットカードを登録できますので「家計から支払う必要がある時」、「自分で何かを買う時」と、スマホとkyashカードさえあれば場面に応じてクレジットカードを切り替えて使うことができます。

切り替えもアプリでワンタップですので、そこまで手間がかかりません。

ただこれには注意点があります。

kyashカードはVISA加盟店以外や使う用途によっては支払いができない場合があります。

これは次のデメリットのところで説明しますが、念のため、メインカードくらいは財布に一緒に入れておいた方がいいです。

それ以外は財布に入れておく必要はないと思います。

財布もすっきりしますし、家に置いておくことで紛失や盗難も防げます。

アプリでチャージモードを切り替えることができる機能っていうのは、私みたいな複数カードをお持ちの人には大変便利な機能になっているので、ぜひ活用してください。

kyashカードのデメリット

魅力的なメリットが多いkyashカードですがデメリットも4つあります。

- 発行時に手数料(900円)がかかる

- kyashカードが使えないお店がある

- kyashカードに登録できるブランドが制限されている

- ポイント獲得上限がある

1つずつ解説していきます。

発行時に手数料(900円)がかかる

デメリットになるのかどうかは人によるかもしれませんが、よく言われるのが、発行時に発生する手数料です。

kyashカードは発行時に900円の手数料が必要になります。

カードを発行する度に必要なんですが、どんな時かというと、kyashカードは有効期限が5年なので、5年たったら再発行する必要があります。

あとは紛失して再発行するときも、手数料がかかります。

しかし、年会費は無料なので5年間で9万円以上買い物すれば元が取れます。

私は生活費をkyashカードで支払っているので、2か月ほどで元がとれました。

5年間で9万円以上買い物するかしないかで判断するのであれば、kyashカードを導入するかしないかは言うまでもないと思いますので、個人的にはあまりデメリットと感じていません。

kyashカードが使えないお店がある

VISA加盟店で使えるため、クレジットカードが使えるお店ならほとんどのお店で使えるのですが、使えないお店もあります。

ツイッターとかのコメントで多いのが、ガソリンスタンドの支払い(特にセルフ)ができないことです。

他にも毎月発生する公共料金の支払いや高速道路、ホテル、レンタカーの支払いなど、街中でも使えないシーンがあるので注意してください。

クレジットカードなら支払いできても、kyashカードの場合では支払えないという例外もあります。

kyash株式会社ホームページからカードが使えない例を以下に載せておきましたので、ご興味のある方はご確認ください。

以下お支払いにはご利用いただけませんのでご注意ください。

実店舗

・毎月の継続的なお支払いや、自動更新手続き(契約)が発生する加盟店

・一部の月額/継続契約の利用料金のお支払い

・ガソリンスタンドでのお支払い

・高速道路通行料金でのお支払い

・一部の航空会社、航空券予約、購入

・ホテル(ホテル内の店舗)でのお支払い

・レンタカーのご利用料金のお支払い

・4桁の暗証番号入力が必要な加盟店(自動券売機、病院の自動精算機など)(Kyash Cardではご利用可能)

・ICチップの読み取りが必要な加盟店(Kyash Cardではご利用可能)

・海外実店舗(Kyash Cardではご利用可能)

・各種プリペイド・電子マネーの購入・チャージ代金のお支払い

nanacoクレジットチャージ/楽天Edy/Vプリカ などへのチャージ

※商品の一部が含まれる場合にもご利用いただけない場合がございます。Kyash VisaカードをQUICPayに登録することで、上記に含まれている加盟店でもQUICPayの加盟店であればご利用可能となります。

・ガソリンスタンドではこちらがご利用可能でございます。

※「こちら」よりQUICPayのサイトへ遷移します

オンライン店舗

引用:kyash株式会社ホームページ

・一部の月額・継続契約の利用料金のお支払い

毎月の継続的なお支払いや、自動更新手続き(契約)が発生する加盟店などでご利用いただけません。

公共料金/電話料金/衛星放送・CATV視聴料/インターネットプロバイダー利用料/WiMAXサービス利用料/新聞購読料(電子版含む)/保険料/レンタルサーバ/ウオーターサーバ定額サービス/通信教育/各種月会費など

商品の一部が含まれる場合にもご利用いただけない場合がございます。

・一部の航空会社のお支払い

・一部の宿泊施設(ホテルなど)のお支払い

・各種プリペイド・電子マネーの購入・チャージ代金のお支払い

nanacoクレジットチャージ/楽天Edy/Vプリカ など

・3Dセキュア導入のサイトでのお支払い

・その他

ご利用先の利用環境や弊社の定めによりご利用いただけない場合がございます。

kyashカードに登録できるブランドが制限されている

kyashカードの発行を決める際に要注意なポイントなのですが、kyashカードに登録できるのは、VISAとMasterCardだけとなります。

JCBやアメリカンエキスプレスなど、上記以外のクレジットカードは連携させることができません。

VISAかMasterCardブランドのカードを持っていない人にとっては最悪のデメリットになりますので、留意してください。

ただ、スシローなんかもそうなんですが、JCBは店側の利用手数料が高く、導入していないお店が結構あります。

これを機に、VISAかMasterCardブランドのカードを1枚持っておくのもいいかと思います。

ポイント獲得上限がある

月の支払額の上限が100万円、1回の会計の支払額の上限は30万円となっています。

ここはよほどのことが無い限り引っかからないのですが、ポイント+1%分が付与される上限も決まっていて、12万円(1200ポイント)までです。

このため、月に12万円以上のkyashカードでの買い物は得になりませんのでご注意ください。

家族が多く、月の生活費が12万円を超えるようであれば、パートナーもkyashカードを所有し、24万円までポイント付与額を上げるのも一つの手です。

まとめ

kyashカードのメリット・デメリットをメインに解説してきましたが、結論は、kyashカードはメリットの方がデメリットよりも大きいです。

同じ支払いをするなら付与ポイントが多い方がいいですし、デメリットも自分の周囲のお店を見てVISAが使えるようであれば、その他は克服できるものばかりです。

いつも通りに支払うだけで、ポイントがプラスで1%獲得できちゃうkyashカード、まだ持っていない方は少しでも早くkyashカードを作ることをおすすめします。