皆さんは毎月いくら貯金していますでしょうか。

この問いに即答できる方は素晴らしいと思います。マネーリテラシーが高い方なのだと思います。

さらに1歩踏み込んで、最終的に貯めたい目標金額(このブログでは1,000万円)とその期日に対し、毎月いくら貯金すればよいか把握していますでしょうか。

把握している方も、その金額を捻出するための行動をとっていますでしょうか。

行動をとっていても、その行動は日々の生活を圧迫しすぎてはいないでしょうか。

これらの問いにも全てクリアに回答できる方は最高です。正直、本記事で得られることは少ないかもしれません。

回答できなかった方も問題ありません。前回までの1章-1,-2で目標設定と現状把握(収支の確認)を行い、パーツはほぼ全て揃っています。

本記事では、1000万円貯蓄までの戦略を練り、現在地からゴールまでの走り方を詰めていきます。

この記事を読むことで個々に合わせた毎月の貯蓄額がわかり、その貯金額を捻出するための方法がわかります。1000万円貯蓄までの具体的な道筋が見えてきますので、ぜひ最後までご覧ください。

本ブログでは1,000万円を貯蓄するための堅実的な方法について紹介しており、前回までの0章及び1章-1,-2を読んでいらっしゃらない方は以下から読み進めていただけると、本記事が読みやすくなると思います。

【0章(はじめに)】

【1章(準備編)】

Contents

1000万円貯蓄のためにやること

今回、実施いただきたいことは大きく3つです。

- 目標金額と達成期日から毎月の貯蓄額を割り出す

- 現在の毎月の貯蓄額を確認する

- 以下観点から、毎月の貯蓄額を絞り出すためにできることを検討する

- 固定費の削減

- 変動費の削減(あまりお勧めしない)

- 収入源をUPさせる

各項目の詳細をこれから解説します。

目標金額と達成期日から毎月の貯蓄額を割り出す

1章ー1(貯金1,000万を達成する1ステップ目!ゴールを設定せよ~1章-1~)で定めた目標とその期日を再確認します。

例えば、10年後に子供の大学入試があり、10年後までに1,000万円貯めることを目標をしていた場合、

単純計算で5年後には500万円、1年後に100万円となりますので、1か月後には83,333円となります。

貯金だけで増やしていくのであれば毎月83,333円貯金する必要があります。

ただし、私たちはただ貯金していくだけではなく、運用して増やしていくので、少し計算を変えます。

利率を考慮して毎月の貯金額を計算する

私は資産運用を考慮しての計算は以下の2つのサイトを使って行っています。

- 楽天証券のホームページで利用できる「積立かんたんシミュレーション」を用いて、資産運用した上での毎月の大まかな積立額を割り出す。

- 積立かんたんシミュレーションでは利益に対する税金分が計算されていないので、Casioの複利計算サイト(複利毎課税)を用いて、積立額の微調整をする

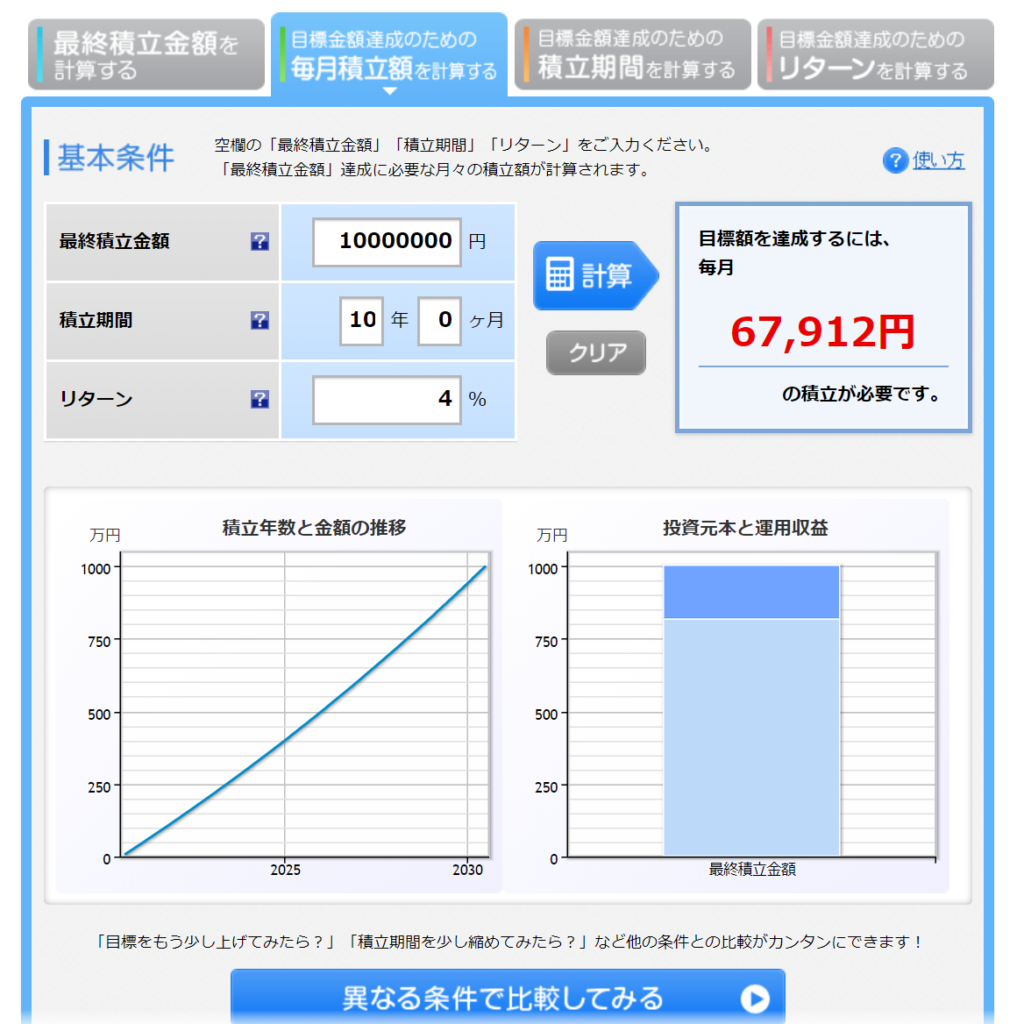

①積立かんたんシミュレーション

下図の例は「積立かんたんシミュレーション」を用いて、利率を4%で運用した場合の積立金額です。

投資信託を積立投資した場合の平均成績は投資信託の種類にもよりますが3~5%と言われていますので、4%という数字は妥当だと思います。

アメリカの500社を詰め合わせた投資信託(S&P500に連動する投資信託)のこれまでの成績を見てみると、下落した年がとても少なく、S&P500への投資は平均年利が9.7%ととても高いです。

適切な分散投資を行えば4%以上の収益を得られる可能性の方が高いと言えます。

年利4%で運用できた場合、1000万円を10年で貯めるための必要金額は、毎月は6万7912円となります。

ただし、これには税金分の計算が入っていませんので、微調整していきます。

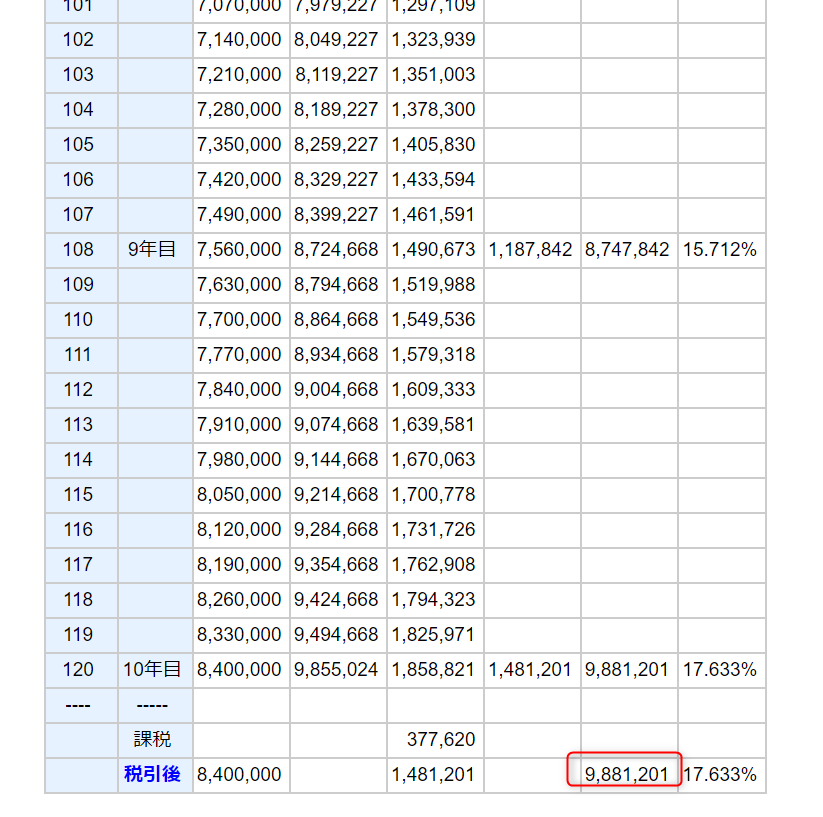

②Casioの複利計算サイト(複利毎課税)で微調整をする

Casioの複利計算サイトで税金分を含めた計算ができますので、6万7912円より少し毎月の貯金額を上げて計算してみます。

下記は毎月の積立額を7万円とした場合です。

毎月7万円の積立で10年間運用した場合、税引き後の合計は988万円でした。

とはいえ、不安要素としては、10年の運用であれば概ねプラス収支で終える可能性が高いと考えますが、運用期間が短いとあまり増えない可能性もあります。

プラス要素としてはS&P500の投資成績のように、結果が上振れする可能性もあること、つみたてNISA口座での運用を基本とするので、年間40万円分(月33,333円分)の運用に対する税金は無視して考えられる側面もあります。

従って、今回は毎月7万円貯金とすることにします。

現在の毎月の貯蓄額を確認する

1章-2(貯金を始める前に1番大事なこと!家計の確認方法について解説!~1章-2~)で確認した毎月の収支状況を利用し、現在の毎月の貯蓄額を確認します。

ここでは夫婦2人、子供1人を想定し、例を挙げていきます。

Aさん(夫婦2人、子供1人)の場合

収入源:夫20万円(手取り収入)、妻10万円(手取り収入)、児童手当1.5万円=計31.5万円

- 家賃:9万円(住宅ローンor家賃、管理費、固定資産税or更新料の積立分)

- 車:5万円(車ローン、保険、駐車場代、車検用積立分)

- 保険:2.5万円(生命保険、医療保険、学資保険)

- 通信費:2万円(大手キャリアのスマホ、家のネット)

- 教育費:1万円 (子供の習い事)

- NHK:0.5万円

- 計20万円

- 食費:3.5万円

- 水道代・光熱費:1.5万円

- 雑費(生活必需品):1.5万円

- 衣服、美容:1.5万円

- 小遣い(飲み会代や趣味の費用はここに含めてOK):3万円

- 計11万円

もしくは、以下の計算

”変動費=収入-固定費ー今月口座に残っていた額(貯蓄額)”

31.5(収入源)ー20(固定費)-11(変動費)=0.5万円(貯蓄額)

現時点での毎月の貯金額は0.5万円となります。

毎月の給料とは別にボーナス(賞与)がある方はボーナス分を貯金できそうではありますが、現状のままでは全く貯金できていないことがわかります。

尚、ボーナスは業績や個人の成績によって変動が大きいので、ここではボーナスを加味せずに貯蓄プランを練っていきます。

毎月の貯蓄額を絞り出すためにできることを検討する

現時点では0.5万円の貯蓄ができていますので、残り6.5万円を捻出していきます。

検討していくのは以下の通りです。

- 固定費の削減

- 変動費の削減(あまりお勧めしない)

- 収入源をUPさせる

固定費及び変動費の削減は本ブログの実践編2章の内容になりますが、毎月の貯金額を上げるための具体的プランとして、まず固定費の削減を行っていきます。

何より皆様に覚えておいて頂きたいのですが、固定費を上げないことを意識して生活することが人生における何よりの錬金術であり、リスク回避策です。

こちらを心に留めて以下を読み進めていただければ幸いです。

固定費の削減

各項目の詳細や具体的な方法は2章の記事をご確認いただきたいのですが、ここでは効果が大きい主要どころの節約を提示し、一気に貯蓄を進めます。

(2章で紹介している細かな節約術も使用して、浮いた分はさらに貯蓄に上乗せして頂きたいですが、現時点では下記の主要どころのみ着手することで問題ありません)

ご自身の環境によって、削減できるものは様々ですが、以下を例に固定費の削減を図ってください。

【家賃(賃貸の場合)】

- 自分の価値観を見直し、少しでも安い家を検討する。

- 見栄をはって良い立地に住んでないか?

- 広い家は必要か?

- 駅近は絶対条件か?etc.

【 家賃(持ち家の場合) 】

- 10年以上前にローンを借りてる人は借り換えを検討する(今は超低金利で借りれるので、数十、数百万円単位で変わってくる)

【 車 】

- (毎日乗用する場合を除き)都心や都心近郊に住んでるならいらない。維持費に月5万円もかかるなら、タクシーやカーシェアで十分おつりがくる。

- 車が必要でも、新車の必要はあるか?安い車ではダメなのか再検討する。

- 手厚すぎる自動車保険に入っていないか再検討する。

【 保険 】

- 不要な保険に入ってないか?

- 積立保険に加入していないか?

- そもそも不要な保険は何かを理解しているか?

【 通信費 】

- 大手キャリアならば格安simに切り替える

- 家のネットは必要か、他に安いネットがないか再検討する

【 (NHK) 】

- 「NHKから国民を守る党」のYouTube動画を見てみる。

【 教育費 】

- 同系統の習い事で金額を比較しているか?

- 今の習い事に子供は集中できているか?集中できていない習い事なら価値は低いことを認識する

【 サブスク(定額制)サービス 】

- 動画サービス等、初月無料の定額サービスに入りっぱなしではないか?

- スポーツジム等、ちゃんと使い潰しているか?

→ 使っていない・使用頻度が低いものは退会する。

固定費については言いたいことが山ほどあるのですが、一部だけ言います(その他は2章の各記事をご確認ください)。

「家」と「車」について

どちらも削減するのは難しいと思いますが、以下のような軸で考えてどちらかでも削減するのが賢明な選択だと思います。

- 「家が駅から遠いなら(安い家に住み)車を持つ」

- 「家が駅から近いなら(高い家に住み)車を手放す」、

- 「通勤や送り迎えで毎日車を使うなら家は駅から遠く(安い家に住む)車を持つ」

- 「職場が電車通勤なら家は駅から近く(高い家に住む)車を手放す」

毎日居る家なので快適さは譲れない、車は趣味を兼ねており妥協できないという方、人生には心のバランスも必要なので浪費として理解できているのであれば、それも良いと思います。

ただし、以下のいずれかに該当するかを確認した上で決断しましょう。

- 他の固定費削減で毎月の目標貯蓄額をクリアできる

- (意志にとても左右される)副業や転職で死ぬほど頑張れる

- 最終目標金額は何のために必要だったかを思い出し、今の浪費と将来のゴールを天秤にかけた上での決断である

たしかに大きな決断となりますが、月3万円分でも削減できれば、1年で36万円。10年で360万円が浮きます。一度削減すれば半永久的に削減でき効果絶大ですので、最初から無理だと決めつけず、前向きに検討してみて下さい(2章の実践編で具体的な方法を提示します)。

「保険」について

不安を拭うためと一人あたり月5千円(夫婦で月1万円)以上払っていませんか?国や自治体が保障する公的保障の内容をちゃんと確認して選んでいるでしょうか。

保険というのは人生が詰まないために、「もしも」に備えるためのものです。「もしも」を想定し、発生リスクも考慮しながら、適切な保険を選択するのが大前提です。

それなのに「掛け捨てはもったいない」と積立式の保険に入ってませんでしょうか。積立式の保険は手数料の高い投資信託を買わされているのと一緒です。これを機に見直しましょう。

変動費の削減(あまり推奨しない)

以下に変動費の削減ポイントも記載しますが、変動費の削減は日常生活への負担が大きく貯金生活の断念につながりかねません。こちらは無理のない範囲で検討しましょう。

繰り返しとなりますが、貯金生活継続のコツは、無理のない範囲で行うことです。

ただし、酒、ギャンブル、たばこ、スタバ、コンビニなど害があったり、明らかに高くついてしまうものについては、頻度や量の削減を積極的に検討しましょう。

【 食費 】

- 毎日の昼食をお弁当にする

- コンビニは利用しない

- 晩酌を控える(減らす)

- 週の献立を作り、廃棄食材を出さない

【 水道代・光熱費 】

- 電気は楽天経済圏に移行し、ポイント払いとする

【 雑費(生活必需品) 】

- ポイントで購入する

【 衣服・美容 】

- セール品でも衝動買いはしない

- 美容室はコスパ重視で再検討する

【 小遣い 】

- 収穫のない飲み会には行かない

- 晩酌、ギャンブル、たばこの自粛

- コンビニ、スタバに行かない

- ゲームの課金、音楽のダウンロード等、少額のものでも油断しない

固定費を削減した結果

上記に従いまずは固定費のみの削減を行いました。

【 車 】

- 月5万円→月1万円

- 車は週末の買い物やレジャー施設に行くときのみの使用なので、カーシェアを選択。

- (家は子供の学区内に良い物件なく、断念)

【 保険 】

- 2.5万円→0.5万円

- 生命保険はドル建て積立式から掛け捨てに、医療保険は掛け捨てのものを継続、学資保険は解約。

【 通信費 】

- 2万円→0.8万円

- 大手キャリアから格安simに変更。他の格安simに比べワイモバイル、UQモバイルなら通信速度は大手キャリアと遜色なし。

- 家のネットはNURO光forマンションで月額2,000円に。

【 教育費 】

- 1万円→0.8万円

- 子供の興味・集中度に合わせ、別の習い事に変更。

削減金額:7.4万円

→毎月の貯金額:7.9万円

Aさんの場合、車を手放すという大きな決断ができたおかげで、固定費の削減のみで月7.4万円もの金額が捻出できました。

固定費削減のみで目標金額達成です!

不要な飲み会を減らしたり、スタバやコンビニへの頻度を減らす等、ちょっとしたことにも目を向けられればさらに貯まっていくと思います。

他にも楽天経済圏への移行・ポイ活、クレジットカード・マネー決済アプリの利用等で、ポイントを2重取り、3重取りしたりと、余力があれば小技も使っていきましょう。

家も車も断念できず、固定費がそこまで削れなかった方は第2章の支出を抑える記事を全て読んでください。

それでも月の目標貯金額を達成できない方、日々の生活に余裕がある方は、次の収入源UPさせる方法に移ります(私も最終的な目標額が大きすぎて、3章の収入源UPを実践しています)。

収入源をUPさせる

こちらは本ブログ3章の内容となりますが、収入源をUPさせる方法について紹介します。

収入源UPは、固定費の削減とは違い”意志の力”がものを言う世界だと私は考えます。収入源をUPさせないと目標金額を達成できないのであれば、覚悟して臨んでいきましょう。

0章のはじめにでも述べた通り、本業での収益UPはとても時間がかかりますので、可能な限り手っ取り早く収入を上げる方法として、以下2つのどちらか(あるいは両方)を実践していきます。

- 転職をすること

- 副業をすること

”転職”で足りない金額を埋める

仕事内容をそこまで変えずに収入を上げるのであれば、転職が浮かぶと思います。

転職を検討するのであれば、軸ずらし転職をすること、

あといくら年収を上げたいか確認し、転職先を選ぶことを忘れないで下さい。

軸ずらし転職とは?

年収水準の高い業界や職種に「ずらして」転職していくというものです。以下の本によりますと、年収というものは「業界×職種」で決まると考えられています。そのため、このどちらかを隣接している分野にずらして転職していくと、即戦力になりやすく高単価での採用が見込めるというロジックです。

また、実際に転職はしなくとも、転職活動を行うことで、自分の能力は社会でどのくらいの価値があるのか、この業界ではどのような能力が求められているのか、この能力があればいくら給料があがるのか等の本業に関する有益な情報が手に入ります。

転職はせずとも、転職活動をすることはノーリスクハイリターンですのでお勧めです(いずれも詳細は3章にて紹介します)。

”副業”で足りない金額を埋める

副業とは、本業以外の活動で収入を得ることです。副業のメリットはたくさんあります。

- 収入の増加

- 収入の柱が増え、リスク分散となる(本業でリストラされても詰まない)

- スキルアップする

- 起業や転職に向けての準備や試行が可能

- 人脈が広がるetc.

副業の種類も様々あり、代表的なものを以下に挙げますが、どれを選択するかの基準は、無理なく続けられるかどうかです。

人にもよるのですが、本業があるので副業はどうしても疎かになりがちです(ここが意志で左右されると再三主張している主要理由です)。

リターンが大きいからと難易度が高いものを選ぶと、途中でやめてしまう人が多いのですが、無理なく続けられることができるのであれば、着実に成果は出ます(各種詳細は3章の記事で紹介します)。

【フロー型】

活動に応じて対価が生まれやすいもの。収益発生までに時間を要さないが、作業を止めてしまうと収入が無くなる。やり方次第ではあるが収入に上限があるのもデメリット。月5万円程度であればすぐに稼げる。

- せどり(転売)

- 記事のライティング

- 動画編集

- プログラミング

- (株、FX、仮想通貨等の短期売買:利益を上げれるようになるにはかなりの勉強量が必要。マイナスとなるリスクもあり)

- (アルバイト:本業に活きるもの以外おすすめしない)

【ストック型】資産となり、将来的に働かずとも収益が得られるもの。収益発生までに時間がかかるのがデメリットであるが、成果物が資産となるので収益は青天井で伸びていく。

- ブログ

- ユーチューバー

副業の話しをすると、「会社が副業を禁止しているからできない」とおっしゃる方がいますが、ばれない方法でやってる人はたくさんいるのが現状です。

また、株やFXもダメでしょうか?資産運用は副業の範疇外のはずです。諦めるにしても様々な角度から検討したうえで諦めましょう。

私でしたらどうしても現状を変えたいので、ばれない方法でやるか、副業OKの会社に転職します。

まとめ

今回、実施いただきたいことは大きく3つでした。

- 目標金額と達成期日から毎月の貯蓄額を割り出す

- 現在の毎月の貯蓄額を確認する

- 以下観点から、毎月の貯蓄額を絞り出すためにできることを検討する

- 固定費の削減

- 変動費の削減(あまりお勧めしない)

- 収入源をUPさせる

現在地と目標を再確認し、それを実現するためにどう行動するかを決めていただけたと思います。

支出を減らすこと、収入をあげること、資産運用することそれぞれはどれも奥が深い内容ですので、実践編の2章~4章で深堀開設していきます。

まずは固定費の削減から頑張ってみて下さい。