Contents

家計の収支確認 用意するもの

貯金1000万円を実現させるための第一歩。収支の把握について以下の記事を参考にやってみました。

用意するものはこちらです。ネットの普及が進んでいるおかげで、②③についてはネットで確認することができました。

- 給与明細

- 預金通帳(家賃等が引き落としされてる口座)

- クレジットカードの明細

早速①~③を確認したいと思いますが、その前に、私の家のルールや背景をまとめておきます。下記背景のもと、私の貯金口座が1000万円となるように頑張っていきます。妻は妻でいくらか貯金してくれていると有り難いですが、口出ししすぎると怒られるので、貯金に関しては、ソロプレイで行っていきます。

私の家の背景・ルール

- 共働き

- 子供なし

- 生活していくうえで必要な費用(家賃や食費等)は、お互いにあらかじめ決めた金額を出し合って、残りのお金は各自で管理する (私12万円、妻7万円くらいです)

本来であれば、家計の収入を1つにまとめて夫婦のどちらかが財布の管理を行った方が、収支が把握しやすく、貯金の効率は良いのですが、私達のように財布は別にしている夫婦も多いと思います。財布を分けている家計の収支把握はやや面倒なので、私の例を参考にやってみてください。

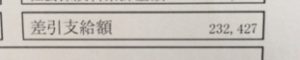

①給与明細

まずは自分の給与明細を確認します。必要なのは手取りの金額なので、先月の差引支給額を確認しました。

私の場合、残業が20時間で手取り23万2,427円でした。

残業しなかった場合は月々20万円の収入のため、20万円をベースに考えていきます。

月によっては残業が多くなり収入が増える可能性がありますが、残業でプラス収支となった分は全て貯金に回します。

少し話が逸れますが、給与明細をしっかり見てみると税金や保険で、結構引かれてました。。。所得税、住民税、健康保険料、厚生年金保険料等々で合計7万3,000円引かれてます。これは本気で節税を考える必要がありますね。

節税に関しては別途調べて、まとめ&実践をしていこうと思います。

②預金通帳(家賃等が引き落としされてる口座)

先月分の引き落とし内容を確認するため、預金通帳に記帳してきます。私の場合はネットで確認しました。

| 家賃・管理費 | -114,320円 |

|---|---|

| ATMによる引き落とし | -30,000円 |

| クレジットカードからの引き落とし | -37,264円 |

| 合計 | -181,584円 |

ATMによる引き落としの中には、美容室代や飲み会代、お小遣い等が含まれています。3万円の中にお小遣いを入れているということは、、、私のお小遣い少ないですね。まぁ、撮り溜めたアニメを週末に見ることぐらいしか趣味が無いので、高額な住宅ローン返済と相殺といったところでしょうか。

ここまでで大まかな収入と支出の額がわかりましたので、ざっと計算してみると、

収入(最低20万円)-支出(18.2万円)=1.8万円!

、、、、やばいですね。。。笑

残業していない月は貯金1.8万円しかしてないという結果でした。。。貯金は手取り収入の2割しなきゃいけないので、「1.8万円→4万円」にする必要があります。

どこか削らねばいけません!

どこが削れるか確認するために次はクレジットカードの明細を確認します。

③クレジットカードの明細

クレジットカードの明細をネットで確認してみました。マイナス収支の内訳がとてもわかりやすいです。

【クレジットカードの明細】

| 携帯代 | 6,896円 |

|---|---|

| 通信費(wi-fi) | 4,646円 |

| 医療保険 | 3,450円 |

| コンタクト代 | 4,752円 |

| PASMOオートチャージ | 3,000円×5回=15,000円 |

| NHK | 2,520円 |

| 小計 | 37,264円 |

PASMOオートチャージについてはランチ代です。ランチ+おやつ(又は飲み物)で1日750円前後ですので、750円×20日=15,000円です。

また、上記には食費等が入ってませんが、私の家では家賃やwi-fi等の固定費を私が、食費、生活費、光熱費等の変動費は妻が払っています(携帯代や医療保険等各自にかかっている費用は各自で払っています)。

効率がわるい気がしてますが、お互いに自分で稼いだお金を管理されるのが嫌で上記運用となりました。子供ができたら上手くはいかないと思いますので、いつか共働きの場合の家計負担や財布の持ち方についてもしっかり考えてみます。まとめたらブログに載せます。

(ちなみに)妻のクレジットカードの明細

| 食費 | 4万円(複数回スーパーに行っているのでざっくりの合計) |

|---|---|

| 生活費 | 1.5万円(複数回ドラッグストアに行っているのでざっくり合計) |

| 光熱費 | 17,320円 |

| 携帯代 | 7,335円 |

| 医療保険 | 3,450円 |

| コンタクト代 | 4,300円 |

| 小計 | 87,405円 |

その他にも化粧品や美容室、飲み会等クレジット以外でも月に色々とお金はかかっていますが、毎月安定して上記の額が減っています。

削るならここ!節約したポイント

結論からお伝えすると、以下3点を削りました。

- 携帯代:6,896円→1,800円

- PASMOオートチャージ:15,000円→10,000円

- ATM引き落とし:30,000円→15,000円

⇒合計で2.5万円を浮かすことに成功!!

上記により、元々の月の貯蓄額1.8万円と浮いた2.5万円で目標の4万円をクリアしました。

節約の詳細は別途まとめますが、携帯代は格安SIMへの変更、PASMOオートチャージはお弁当を時々自炊、ATMからの引き落としは飲み会を週1回から月1回に頻度を減らすことにしました。

貯金額である「収入の2割」を確保したら必ずやること

この4万円は自動振込or自動積立に回し、手出しできないよう設定してしまいましょう!

年間の想定貯金額は??

これらの情報を基に、年間の想定貯金額が計算できました。

4万円/月+残業代(平均2万円/月)+賞与(手取り50万円×2)=172万円

固定資産税や生命保険料、冠婚葬祭費用、帰省費用等が引かれていないため、最終的には130万円程でしょうか。ん~、、先は遠い。。。節約や運用、副業も視野に入れて動いていきます!

まとめ・収支把握をやってみての感想

最初は少し面倒だと思いましたが、用意するのは給与明細と通帳とクレジットカード明細のみだったので、準備は簡単でした。

また実際の確認作業もレシート等細かいデータを何枚も見るのではなく、先月分の明細を確認するだけなので難なくできました。

何よりの収穫は以下2点です!

・収支の確認をしなければ節約に目を向けることができず、ずるずるとやってしまう予定であった浪費を回避できたこと!

・年間の貯蓄最大額が把握できたこと

飲み会の頻度減少については1回5,000円を4回/月とするか1回/月とするかは相当な差だと気づかされました。年間で計算すると18万円も違います。ストレス発散の飲み会だけ参加し、ストレスが溜まる飲み会は断っていきます。どうしても必要な飲み会が複数発生した時は残業代や緊急用口座で補おうと思います。

携帯はソフトバンクからワイモバイルに変えました。使い勝手はそのままに(電波もめっちゃいい)安くなったので大満足です。

少しの努力で大きな改善なので、やってみることを強くお勧めします!