資産運用についてこんなことで悩んでいませんか。

- 投資信託での資産運用をやっているが物足りない

- セミリタイアを狙っているので安定した配当金が欲しい

- 高配当ETFのVYMって実際どうなの?何かリスクはないの?

- SPYDやHDVなど、他の高配当ETFと比べてどうなの?

本記事を読むことで、このようなお悩みを解決します。

具体的には以下が分かりますので、ぜひ最後までご覧ください。

- 高配当ETFの特徴・魅力

- VYMの基本情報、メリット・デメリット

- VYMへの投資が向いている人

- VYM投資の始め方

- SPYDやHDVとの比較

Contents

結論:資産運用にVYMを加える選択はあり!

最初に結論から述べますが、資産運用にVYMを加えるのはありです!

私もやっていますし、強くおすすめします!

配当を増やしつつ、かつ値上がり益も狙いたいのであれば、VYMが最も良いETFなんじゃないかと考えていますので、その理由を解説していきます。

ただ、全ての資産をVYMで運用するのはさすがにリスクヘッジが足りないと思いますので、私はジュニアNISAのポートフォリオを以下の配分にしています。

【私のポートフォリオ(ジュニアNISA)】

- VT:40%

- 高配当ETF(VYM):25%

- 債券(AGG、LQD):30%

- 不動産(REIT):5%

■ジュニアNISAについては改めて記事にして紹介予定です!

高配当ETFの魅力・特徴

ETFとは株の詰め合わせパックのことで、このETFを1口買うだけでVYMであれば約400銘柄に一気に投資できます。

【ETFと投資信託の違いは?】

色々な株式を詰め合わせたパックのことを投資信託と言い、その投資信託が上場したものをETFと言います。

ETFは個人でも個別株と同じように株式市場で購入することができますが、投資信託は株式市場で購入することができず銀行や証券会社経由で購入します。

そのETFの中でも、高配当銘柄を中心に詰め合わせたETFを高配当ETFと言い、以下のメリットがあります。

アメリカの高配当ETFといえば、真っ先にVYMの名前が挙がるぐらいの知名度を誇っていて、日本でも非常に人気の高い商品になっています。

人気の理由は、高配当であること、市場価格も伸びていることがありますが、VYMは高い配当利回りの大型株を中心に構成されていて、REITという不動産関連の投資銘柄は含まれていないことも要因の一つです。

アメリカの高配当ETFの中には配当利回りを高くするために、REITを含んでる場合がある(例:SPYD)んですけど、VYMは純粋に大型株、特にディフェンシブ銘柄が多く含まれるので、長期保有向きのETFです。

ディフェンシブ銘柄というのは主に生活必需品を扱ったり成熟しきった企業が多く、爆益は期待できませんが、不景気になっても業績が落ちづらい特徴があります。

つまり、他の高配当ETFに比べ景気の影響を受けにくい特徴があります。

VYMの基本情報

そもそもVYMとは何かということなんですが、VYMはVanguard社が運用しているバンガード米国高配当株ETFという名称で、配当水準が比較的高い米国株式の投資成果を目指したETFとなっています。

バンガード社は世界の三大投資会社の一つであること、VYMのETF純資産が3兆円を超えていること、運用が14年も継続されていることを考慮すると、かなり実績と信頼のあるETFであることがわかります。

| 銘柄 (ティッカー) | VYM |

| 運用会社 | Vanguard |

| ベンチマーク | FTSE High Dividend Yield Index |

| 構成銘柄数 | 413銘柄(2020/9/30時点) |

| コアセクター | 金融 ヘルスケア 生活必需品 |

| ETF純資産 | 約3.6兆円 |

| リバランス | 年1回 |

| 配当時期 | 四半期 3月/6月/9月/12月 |

| 配当金利回り (年率%) | 3.45%(2020/10月時点) |

| 経費率 (年率%) | 0.06% |

| 設定日 | 2006年11月09日 |

VYMの構成銘柄

VYMは400銘柄を超える株式で構成されていますが、そのうちの上位10社は以下の通りです。

1位がジョンソンエンドジョンソン、続いてP&G、jpモルガンが並んでいて日本でもおなじみのグローバル企業が上位を占めています。

これらの企業は高い配当と増配を続けている会社です。

一方でアメリカの成長企業の代表格であるGoogleやApple、Facebook、Amazon等のテクノロジー企業が入っていません。

これらは配当利回りが低いもしくはゼロということから、構成銘柄そのものにも入っていないです。

以前はMicrosoftが構成銘柄のトップに入っていたんですけれども、株価の上昇に伴い配当利回りが下がったために除外されました。

このような感じで配当利回りが低くなったり、業績が極端に落ち込んだ企業というのは、定期的に構成銘柄から除外されていきます。

これをリバランスと言ったりするのですが、世界の経済状況、各会社の業績、ETFの運用方針に合うか合わないかなどによって、構成銘柄やその比率を微調整してくれています。

これはとてもありがたくて、本来であれば1社、1社自分で業績を調べて構成銘柄を検討したりするのですが、超エリート社員であるvanguard社の人が経費率0.06%で調査・検討・調整を行なってくれます。

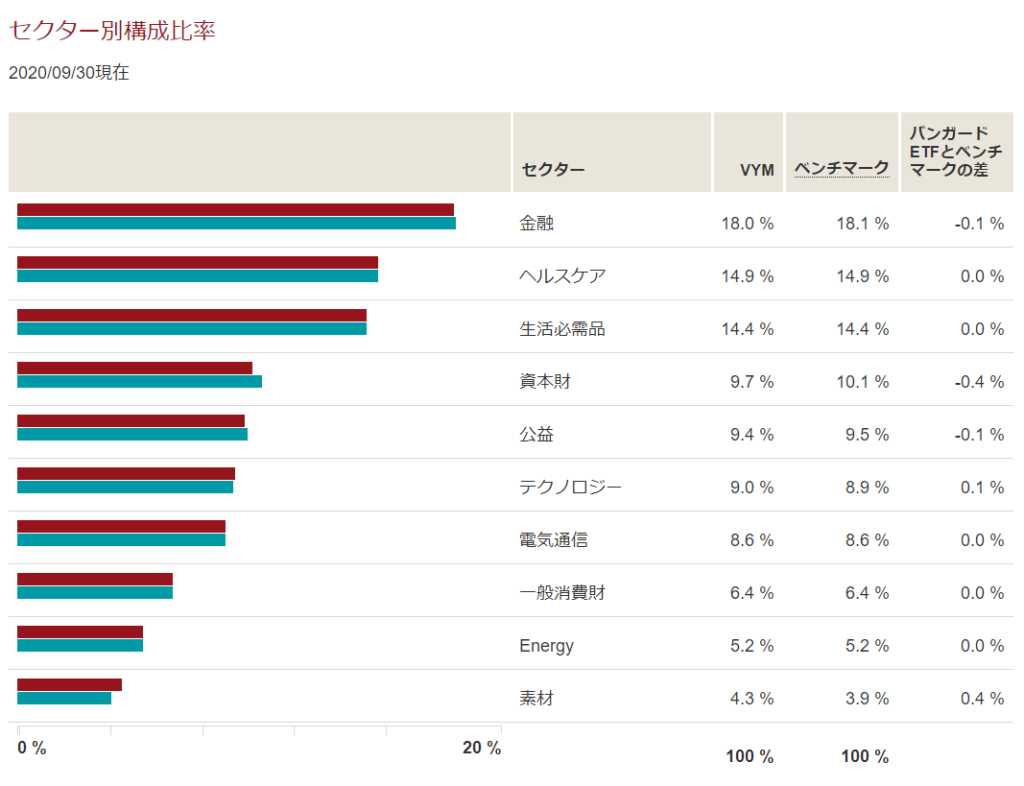

セクター比率(業種の割合)

続いてVYMのセクター比率についてです。

簡単に言うと業種の割合のことで、VYMは構成銘柄が多く、幅広いセクターで構成されています。

金融、ヘルスケア、生活必需品、資本財、公益がトップ5となっています。

S&P500だとテクノロジーがトップに入ったりしますが、これはGAFAが含まれているからです。

ただ、1番比率の大きい金融は景気敏感株なので、経済が停滞する時期にはどうしても下がる傾向にありますが、

次に比重の大きいヘルスケア、生活必需品にディフェンシブ銘柄が多く、景気の流れによる暴落リスクのバランスをとっています。

配当・成長性・暴落時のリスクのバランスを考慮した構成となっており、大変魅力的なETFです。

いずれにしても、幅広いセクターに分散されているというのが、これを見てもわかると思いますし、これがVYMの特徴の一つというふうに言えると思います。

VYM投資のメリット

続いてVYMのメリットについてです。

大きく5つ挙げられます。

- 高い配当利回り

- 値上がり益も良い

- 構成銘柄数が多い

- 信託経費率が低い

- 買った後は放置でいい

それぞれ詳しく解説します。

高い配当利回り

高配当については言うまでもありませんが、分配金の配当利回りは概ね3.0から3.5%の間で推移しています。

その時の株価(市場価格)にもよるんですが、米国市場の平均がだいたい1.7〜1.8%ぐらいですので、それを考えるとかなり高い水準ということがわかると思います。

| 年 | 年末株価 | 年間分配金 | 利回り |

| 2019 | $93.43 | $2.84 | 3.64% |

| 2018 | $77.99 | $2.65 | 3.09% |

| 2017 | $85.63 | $2.40 | 3.17% |

| 2016 | $75.77 | $2.21 | 3.30% |

| 2015 | $66.75 | $2.15 | 3.13% |

| 2014 | $68.75 | $1.91 | 3.06% |

| 2013 | $62.32 | $1.75 | 3.54% |

| 2012 | $49.38 | $1.59 | 3.51% |

| 2011 | $45.26 | $1.33 | 3.15% |

| 平均 | $2.09 | 3.29% |

高配当ETFという割に3%ではちょっと物足りない印象がある方もいると思いますが、

2019年末ぐらいからアメリカ株は史上最高値を更新し続けているので、ちょっと利回りが低い傾向にあるのと、分散を利かせているので、市場価格下落のリスクを下げていることも考えると、この程度の配当利回りの低さは仕方ないとも思えます。

これ以上の配当利回りを狙うと、どうしてもセクターの偏った銘柄選定になりかねず、配当利回りが良くても市場価格が下がり、トータルでマイナスになりかねません。

値上がり益も良い

次にのVYMのパフォーマンス(市場価格)ですが、チャートを見ると右肩上がりに上昇しています。

2020年10月時点ではコロナショックからの影響からある程度回復できていることがわかります。

リーマンショック後、アメリカ経済の調子が良かったことがありますが、それでも高配当銘柄重視(成熟企業が多め)の構成で、これだけのパフォーマンスが出ているのは、素晴らしいの一言に尽きます。

今後はどうなるか。ですが、世界を引っ張ってきたアメリカが急に転落するイメージはつきませんし、AI,5G,再生医療等、今後の経済成長も想像が容易いので、値上がり益を期待しても良いと考えます。

構成銘柄数が多い

基本情報でもお伝えした通り、構成銘柄が400以上あります。

つまり「構成銘柄が多い=分散が効いている=リスクが低い」が成り立ちます。

高配当な大企業中心に構成されてるにも関わらずこれだけの銘柄数があるので1つの会社が業績悪化したとしても、分散効果で全体の影響は少なくなります。

競合する高配当ETFにSPYDやHDVというETFがあるのですが、これらの構成銘柄数は80程度でセクター構成に偏りが大きいです。

なので400銘柄を超える構成というのは、これらの競合する高配当に比べてリスクが低いと考えられます。

さらに、400社といえども、同じ業種ばかりで構成されていたら意味はありませんが、セクター分散もしっかり効いています。セクター分散も非常に効いているというのは大きなメリットです。

信託経費が低い

バンガード社のETFというのは、定期的に信託報酬の見直しが行われていて、VYMも2016年では0.09%だったんですが、翌年の2017年に0.08%、2019年には0.06%まで下がっています。

これは、このETFが色々な投資家から太鼓判を押され、たくさんの資金が集まっていることを意味します。

資金が多ければ経費率を下げても、運営ができます。バンガード社のETFは資産規模が大きくなると、値下げが行われていきますので、今後も引き下げが予想されます。

こんな感じで限界まで報酬を引き下げるところが他のETF運用会社や日本の投資信託等々と比べてヴァンガードのETFが優れている点と言えます。

なぜ経費率を低くできるのか?

この経費率の低さを可能にしているのが、ETF純資産3兆円を超える巨額の資金力とリバランスの回数です。

まず資金でですが、リバランスを行ったり、事務手続きを行ったりする手間は変わりませんので、資金が集まった分だけ経費率も下がります。

1兆円あって経費率が0.06%なら6億円を経費として回せるんですよ。経費として余裕ですね。

10億円程度の規模のインデックスなら、1%でも1千万円しか経費に回せません。

このように資金が集まれば集まる程、個人からの経費の徴収が少なくなることがわかると思います。

資金が集まるというのは、それだけ信頼されていることでもあり、また少ない経費率を可能にします。

また、リバランスの回数ですが年1回だけです。VT等の銘柄が異様に多いETFは年4回のリバランスがあり、それだけこまめにメンテナンスが入ります。

高配当銘柄であるという条件があると、銘柄も絞られてくるのでそこまで銘柄の入れ替わりが激しくなく、年1回のリバランスを可能にすることで、売買回数が減少して経費率が下げられます。

市場価格や分配金が上がっていくのに、経費率は年々下がるのですから、投資家にはメリットしかありません。

買った後は放置でいい

上記で少し触れましたが、VYMは年に1度リバランスも行ってくれます。

リバランスとは採用銘柄やその構成比の微調整のことで、経済状況に応じてバンガード社のプロ達が調整してくれます。

バンガード社は世界でも大手3社に入る程の大きな大きな投資会社で、給料がとてもとても高いです。

つまり、バンガード社員は超エリート社員ばかりですから、少しかじった程度の投資初心者が考えるよりも、より最適な調整をしてくれます。

これが経費率0.06%でできるのですから、利用しない手はありません。

VYMのデメリット

メリットだらけのVYMですがデメリットもあります。

- 他の高配当ETFと比べると配当利回りは低い

- 分配金をもらったら確定申告の必要がある

それぞれ解説していきます。

他の高配当ETFと比べると配当利回りは低い

アメリカの有名な高配当ETFにSPYD、HDVがあります。

これらとVYM、また日本国内の高配当ETFを比較してみましょう。

| VYM | SPYD | HDV | 東証配当フォーカス100 | |

|---|---|---|---|---|

| 配当 利回り (平均) | 3.25% | 4.68% | 3.67% | 3.26% |

| 純資産総額 | 約3.6兆円 | 約0.2兆円 | 約0.8兆円 | 108億円 |

| 経費率 | 0.06% | 0.07% | 0.08% | 0.308% |

| 構成 銘柄数 | 413 | 64 | 74 | 100 |

| 設定日 | 2006年11月09日 | 2015年10月22日 | 2011年3月29日 | 2010年5月13日 |

上記の表を見てわかる通り、SPYDやHDVと比べ配当利回りが低いことがわかります。

しかしながら、構成銘柄数や純資産総額、構成銘柄数を見るとダントツでVYMに軍配があがることもわかると思います。

日本の高配当ETFとは比べものにならないレベルです。

リスクとリターンのバランスを考えると、やはりVYMが最適であると思います。

分配金をもらったら確定申告の必要がある

投資を行い利益が出ると、出た利益の約20%の金額が税金として持っていかれます。

これはNISA口座での投資なら免除されますし、国内の株であれば「特定口座・源泉徴収あり」を選択して口座開設を行えば、証券会社が納税を代わりに行ってくれて、私たちの手間はありません。

ただ、VT投資は国内の証券市場での売買ではなく、アメリカの証券市場でETFを買うことになるため、アメリカでの税金がかかってしまいます。

具体的には、出た利益に対し、アメリカで約10%、日本で約20%の税金がもっていかれることになります。

なので100万円の利益が出ても、手元には約70万円程しか残らないことになります。

ただし、これでは2重課税となってしまうので、アメリカでかかった税金10%分は返してもらうことができます。

これに必要な作業が確定申告です。

やることはそんなに手間ではないのですが、忘れてしまうと損することになるので、やることが一つ増えることがデメリットになります。

私はこれだけのメリットを簡単に受け取れるわけではないと言い聞かせ、確定申告を行う選択をしました。

VYMへの投資が向いている人

以上のメリット・デメリットを踏まえると、以下の方に向いていると考えられます。

- 時折配当をもらい、生活の足しにしたい人

- 高配当+増益を望む人

- 銘柄分散されていてリスクを取り過ぎないETFを望んでいる人

- 面倒なことが嫌いな人

VYMの特徴として3%超えの高い分配金利回りがあるということ、しかも10年間のリターンが年率12%を超えていることがあります。

リーマンショック以降、米国市場は非常に調子良かったということもあるんですけど、それでもVYMの年率12%という数値は非常に高い値だと思います。

かつ高配当ETFにも関わらず、構成銘柄数が400超えていて分散も効いてるんですよね。

普通の高配当ETFというと、配当利回りの高い銘柄を集めるので、比較的銘柄数が少なくなる傾向にあるんですけれど、VYMは非常に多いというのが特徴になっています。

この特徴があるので、高配当かつ増配を期待できる商品に投資したい、

できるだけアメリカ市場全体にパフォーマンスを連動させたいといった人にはVYMは最適なETFと言えると思います。

VYM投資の始め方(3ステップ)

これだけメリットの多いVYM投資のはじめ方について、基本的には以下の3ステップです。

- SBI証券で口座を開設する

- 証券口座に入金する

- ETFの買い付けを行う

上記以外の必要な知識として、以下もあります。

- 日本円かドル、どちらで買うか決める

- 分配金を受け取った後の手続き・対応

STEP1 SBI証券で口座開設する

証券会社はSBI証券か楽天証券のどちらかを推奨しているのですが、海外ETFの購入についてはSBI証券をおすすめしています。

ジュニアNISAで海外ETFが対応していること、またSBIネット銀行を使えばドルに交換する費用が安く済むからです。

スマートフォンと運転免許証もしくはマイナンバーカードがあればスマホで本人確認が行え、スムーズです。スマホが無い場合でも少し時間はかかりますが郵便対応で開設可能です。

口座の詳しい開設手順は以下で解説しています。

SBI証券の口座開設の流れを徹底解説!必要書類は?特定口座・一般口座、源泉あり・なしの違いは?

STEP2・STEP3 入金、ETFの買い付けを行う

口座開設を行ったら、入金して、購入ボタンをクリックすれば終わってしまいます。

細かな注意点・アドバイスとして、日本円かドル、どちらで買うか決めたり、分配金を受け取った後の手続き・対応なんかについても補足がありますので、これらの詳しい手順については以下の記事で詳しく解説しています。

まとめ

本記事では高配当ETFであるVYMについて解説しました。

高配当が欲しい、増益も期待したいなんて人にはぴったりのETFであることがわかっていただけたと思います。

将来のためにできることを考え、少しでも早く行動することが未来の自分、未来の家族を守ることになります。

人間は今必要でないものは後回しにしてしまう生き物です。損しない・苦労しない人生を送るためにも、お得なこと・良いなと思ったことは実践してみましょう。

すぐ行動できる人が勝ち組です。

口座開設はこちらから→SBI証券 口座開設(無料)