資産運用についてこんなことで悩んでいませんか。

- 資産運用って何をすればいいか知りたい

- 今やっている投資は正解なのか不安

- 世界全体への分散投資が良いって聞いたけど、何でいいのか、どうやって始めるのか

- リーマンショック、コロナショックなどのリスクには耐えられるか不安

- 難しそう、面倒くさそう。初心者でも簡単にできるのか

本記事を読むことで、このようなお悩みを解決します。

具体的には以下が分かりますので、ぜひ最後までご覧ください。

- 資産運用の解の一つ

- VTの基本情報、メリット・デメリット

- VTへの投資が向いている人

- VT投資の始め方

Contents

結論:VTだけで分散投資は十分だが+αもあり

VTとは、バンガード・トータル・ワールド・ストックETFのことで、約8,000銘柄の大、中、小型株で構成されており、全世界の投資可能な市場時価総額の98%以上をカバーしているワールドワイドなETFです。

もうこのVTに投資すれば、全世界の経済成長に投資していることとほぼ同義ですので、分散投資は完了していると言っても過言ではありません。

分散投資が効いているのでリスクが低く、堅実に資産を増やしていきたい方には向いていると思います。

リスクが低いメリットを活かし、私は子供の大学資金をVTへの積立投資で貯蓄しています(間違っても学資保険には入りません)。

ただ、VTには少し物足りないところもありますので、私はこのVTをベースに以下を足して運用を行っています。

VTへの投資に加えて、、、

- 配当金を多めにもらえるよう高配当ETFを足す

- いかに分散してると言えども株式保有だけではリスクヘッジにはなっていないので、債券を足す

- ポートフォリオ全体の3~10%にはGOLD、不動産、仮想通貨のどれかまたは全部を加える

【私のポートフォリオ(ジュニアNISA)】

私はジュニアNISAを利用している(他にもつみたてNISAや個別株への投資もやっている)のですが、ジュニアNISA全体のポートフォリオは以下のような配分で運用しています。

- VT:40%

- 高配当ETF(VYM):25%

- 債券(AGG、LQD):30%

- 不動産:5%

■ジュニアNISAについては改めて記事にして紹介予定です!

結論を述べたところで、なぜこの結論に至ったのか、メリットやデメリット、VTへの投資はどういう人に向いているのかについて解説していきたいと思います。

VTの基本情報

まずVTの基本情報です。

| 銘柄 (ティッカー) | VT |

| 運用会社 | Vanguard |

| ベンチマーク | FTSE 全世界株式指数 |

| 構成銘柄数 | 約7,800銘柄 |

| コアセクター | テクノロジー 金融 |

| ETF純資産 | 130億ドル (約1.4兆円) |

| リバランス | 四半期 |

| 配当時期 | 四半期 3月/6月/9月/12月 |

| 配当金利回り (年率%) | 1.83% |

| 経費率 (年率%) | 0.08% |

| 設定日 | 2008/06/28 |

VT(バンガード・トータル・ワールド・ストックETF)とは、バンガード社が運用している全世界株式に連動させたETFのことです。

全世界の株式に分散させつつ、セクター(分野)もテクノロジーや金融をメインに幅広いセクターに分散されています。

主な特徴は、約8,000近くの銘柄に分散されていること、ETF純資産が多く経費率が0.08%とかなり低く抑えられていることです。

詳しくはメリットのところで解説します。

【そもそもETFとは?】

色々な株式を詰め合わせたパックのことを投資信託と言い、その投資信託が上場したものをETFと言います。

ETFは個人でも個別株と同じように株式市場で購入することができますが、投資信託は株式市場で購入することができず銀行や証券会社経由で購入します。

VT投資=インデックス投資=投資の解の一つ

NYダウや日経225みたいに複数の株価の平均をとった時の市場価格に連動させる投資法をインデックス投資と呼ぶのですが、VT投資もこのインデックス投資にあたります。

基本情報に記載していたベンチマーク(FTSE全世界株式指数)とは、この指数と同じパフォーマンス(株価)を目指すというものです。

投資の世界では有名な話ですが、投資のプロが一つひとつ個別銘柄を選んで構成するアクティブファンドよりもインデックスファンドへの投資の方が成績が良いというデータがあります。

なので投資初心者・中級者は普通にインデックス投資をしておけば間違いないとされています。

インデックス投資の大原則

そんな間違いのないインデックス投資ですが、大原則があります。

それは以下の4点です。

- 長期運用すること

- 幅広く分散すること

- コツコツ積立していくこと

- 手数料等の余分なコストを徹底的に省くこと

1つ目と3つ目の長期と積立は個人の裁量でどうにともできます。

2つ目と4つ目の分散とコスト削減はVTへの投資なら完了しています。

つまり、VTに長期積立投資を行えばインデックス投資の王道を行えるのです。

VTのメリット・デメリット

資産運用の解の一つ、VT投資を行うにあたりメリットとデメリットがありますので解説します。

メリット・デメリットを解説した後で、VTはどんな人に向いている投資なのかも深堀していきますので、自分の考え方と合致するか、納得してVT投資ができそうかご確認ください。

VTのメリット

VTのメリットは以下です。

- 米国、先進国、新興国の約47ヵ国の大・中・小型株約8,000銘柄という、えげつないほど、分散されている

- 市場価格、分配金が右肩上がり

- 経費率も年々下がり、現在は0.08%ととても低い

- 時価総額に応じて銘柄を自動で調整してくれる

- 手数料の安いネット証券で簡単に始められる

それぞれ解説していきます。

えげつないほど、分散されている

VTの1番の特徴とも言える世界全体への投資。

米国、先進国、新興国の約47ヵ国の大・中・小型株約8,000銘柄という、えげつないほどの分散をしてくれています。

分散が効いているということは、リスクが少ないということです。1つの会社が1つの国が経済破綻したとしても大きく損失が出ません。

投資の基礎中の基礎である「長期・分散・積立・削減」の分散がこれ一つで叶うのはとても秀逸です。

市場価格、分配金が右肩上がり

全世界8,000銘柄に分散投資されているため、世界経済が成長すれば、連動してVTの市場価格も上がるようになっています。

コロナショックで一時期下がったものの2020年10月には、コロナショック前の水準まで市場価格を戻しており、右肩上がりの上昇を見せています。

また分配金は約2%とやや少ない気もしますが、常に右肩上がりで今後も増えていくことが予想されます。

経費率も年々下がり、現在は0.08%ととても低い

経費率0.08%の低さは破壊力抜群の低さです。

年1000万円投資しても、わずか8,000円です。

日本国内では手数料が1~2%持っていかれることも多々あり、とても低いことがわかります。

1%なら1,000万円預けて、10万円が経費として持ってかれてしまうのです。

このVTをポートフォリオに組み込んでおくことで、売買に関わるコストを最小化できてしまうのが、とても大きなメリットです。

なぜ経費率を低くできるのか?

この経費率の低さを可能にしているのが、ETF純資産130億ドル(1.4兆円)という巨額の資金力です。

リバランスを行ったり、事務手続きを行ったりする手間は変わりませんので、資金が集まった分だけ経費率も下がります。

1兆円あって経費率が0.08%なら8億円を経費として回せるんですよ。経費として余裕ですね。

10億円程度の規模のインデックスなら、1%でも1千万円しか経費に回せません。

このように資金が集まれば集まる程、個人からの経費の徴収が少なくなることがわかると思います。

資金が集まるというのは、それだけ信頼されていることでもあり、また少ない経費率を可能にします。

市場価格や分配金が上がっていくのに、経費率は年々下がるのですから、投資家にはメリットしかありません。

時価総額に応じて銘柄を自動で調整してくれる

上記で少し触れましたが、VTは四半期に1度リバランスも行ってくれます。

リバランスとは採用銘柄やその構成比の微調整のことで、経済状況に応じてバンガード社のプロ達が調整してくれます。

バンガード社は世界でも大手3社に入る程の大きな大きな投資会社で、給料がとてもとても高いです。

つまり、バンガード社員は超エリート社員ばかりですから、少しかじった程度の投資初心者が考えるよりも、より最適な調整をしてくれます。

これが経費率0.08%でできるのですから、利用しない手はありません。

手数料の安いネット証券で簡単に始められる

投資の王道の一つである「無駄なコストは徹底的に省くこと」につながるのですが、VTへの投資はネット証券を通じて簡単に始めることができます。

本当、銀行や証券会社の窓口で買うのだけはやめて下さい。

手数料が1%ではきかない可能性が高いです。下手したら3%以上搾取されるものもあります。くれぐれもご注意ください。

以上、まとめると世界への分散投資ができて、自ずと成長も見込める。リバランスもしてくれて、かつ経費率が0.08%と破壊的な安さなので、正直VTを投資の軸におかない理由はないくらいです。

投資初心者が手を出すのであれば、まずはここからです。

VTのデメリット

メリットだらけのVTですがデメリットもあります。

- 分配金利回りが税引前2%と低め

- セクターにやや偏りがある

- 確定申告の必要がある

それぞれ解説していきます。

分配金利回りが税引前2%と低め

私が唯一大きなデメリットであると感じるのは、この配当金の低さです。

『配当金が高い=成熟企業(お爺ちゃん企業)が多く成長が見込めない』

傾向にあるので、成長企業への投資と考えると致し方ないことなのですが、

税引き前約2%なので、手元に残るお金はもう少し少なくなります。

私は配当金が結構好きなので、もう少しだけあれば言うこと無しでしたが、アメリカの有名な指数であるS&P500も同水準の配当金ですし、これについては高望みかもしれません。

市場価格(株価)の値上がりも考えると、十分すぎるパフォーマンスですので、VTの配当金は諦めます。

むしろ少しもらえてラッキーと考えます。

ただ、解決策が無いわけでもなく、配当金を上げたければ冒頭で説明したようにVT+高配当ETFのようにポートフォリオに高配当株を混ぜれば良いのです。

VTがセーフティーネットのような役割も兼ねておりますので、高配当株をポートフォリオに加えて攻めにいくのは悪い手ではないと考えます。

高配当ETFについては以下の記事を参考にしてみてください。

■

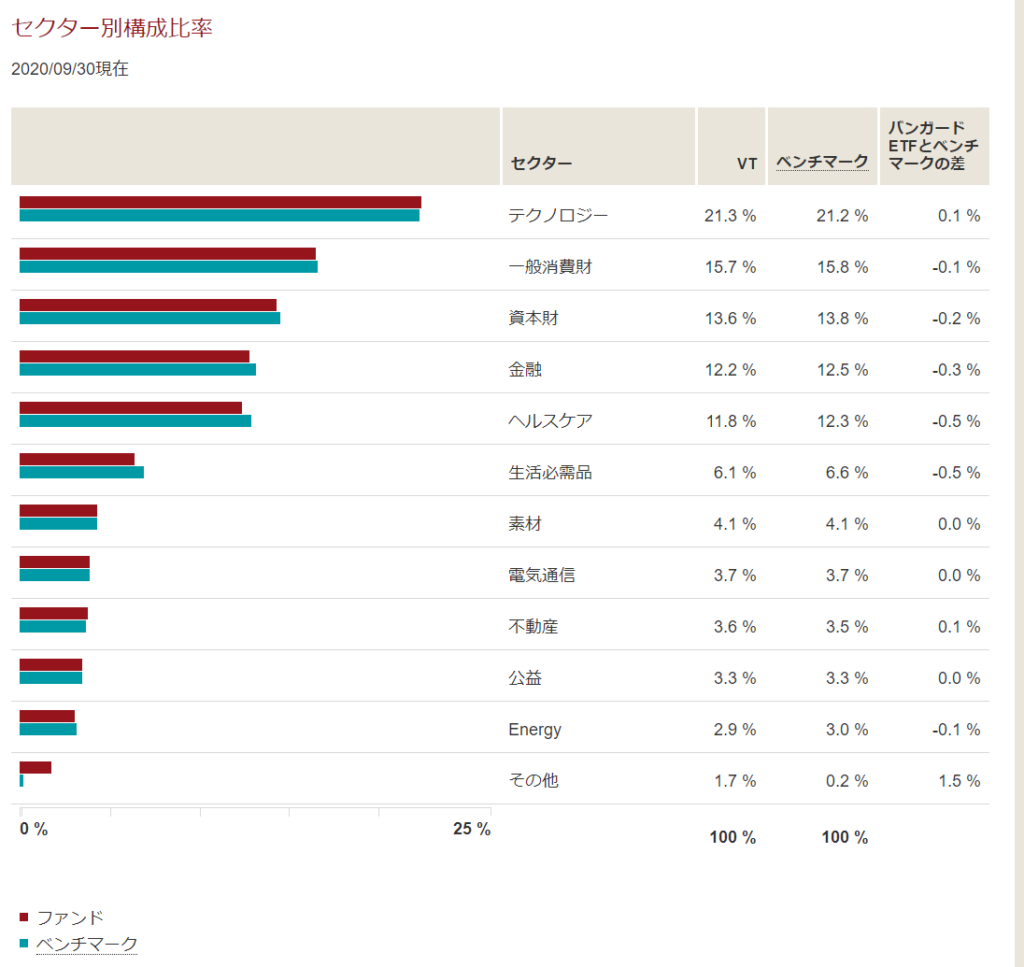

セクターにやや偏りがある

いかに世界8000銘柄に分散されているとはいえ、世界の自動車メーカー8000社に投資されているようでは意味がありません。

自動車の需要が無くなった時に一気に資産が減ります。

セクター(業種)の分散もとても重要なわけです。

以下はVTのセクター別の構成比です。

テクノロジーや金融、資本財等の比率が多いことがわかります。

テクノロジーは2020年10月現在で加熱しきった感が否めず、1度は下がってくると思います。

そして構成比の少ない素材等が上がってくると思いますので、ここは少しデメリットかなと個人的には感じているのですが、長期で見ればテクノロジーが進化しないとは言えないので納得すべき構成比でもあります。

それに、四半期に1度のペースでリバランス(構成銘柄の見直し)が行われていますし、構成自体も極端な偏りではないため、セクターの偏りについてはそこまで懸念する必要もないと思っています。

確定申告の必要がある

投資を行い利益が出ると、出た利益の約20%の金額が税金として持っていかれます。

これはNISA口座での投資なら免除されますし、国内の株であれば「特定口座・源泉徴収あり」を選択して口座開設を行えば、証券会社が納税を代わりに行ってくれて、私たちの手間はありません。

ただ、VT投資は国内の証券市場での売買ではなく、アメリカの証券市場でETFを買うことになるため、アメリカでの税金がかかってしまいます。

具体的には、出た利益に対し、アメリカで約10%、日本で約20%の税金がもっていかれることになります。

なので100万円の利益が出ても、手元には約70万円程しか残らないことになります。

ただし、これでは2重課税となってしまうので、アメリカでかかった税金10%分は返してもらうことができます。

これに必要な作業が確定申告です。

やることはそんなに手間ではないのですが、忘れてしまうと損することになるので、やることが一つ増えることがデメリットになります。

私はこれだけのメリットを簡単に受け取れるわけではないと言い聞かせ、確定申告を行う選択をしました。

VTへの投資が向いている人

以上のメリット・デメリットを踏まえ、VTへの投資が向いている人について考えていきます。

VTの魅力は何といっても全世界をカバーする程の分散力です。

分散が効いているということは、リスクが低いことを意味しますので、将来の大学資金や老後資金など、確実に必要となる資金を増やしていくのにおすすめです。

従って、以下のような方々に向いていると考えられます。

- リスクをとることが苦手だが、資産運用の必要性は感じている人

- 面倒なことが嫌いな人

- 子供の学費を資産運用で増やしたい人

- 老後資金を資産運用で増やしたい人

リスクをとることが苦手だが、資産運用の必要性は感じている人

分散力の恩恵を受け、安全性を確保しながら、世界経済の成長を期待しましょう。

AI、5G、再生医療等、これだけ技術が向上しても、まだまだ発展する未来がみえます。

ただただ貯金しているだけではもったいないのですので、全世界の成長を長期目線でしっかり見据えていきましょう。

面倒なことが嫌いな人

VTはただ、買うだけです。

買い方も難しくありません。

普通なら自身でやるリバランスも必要ありません。

ただただ愚直に長期間、積立投資をしていけば良い。とてもシンプルでわかりやすいと思います。

分配金をもらったり、売却して利益が出たら確定申告の必要がありますが、1年に1度だけですし、そんなに難しくありません。

子供の学費を資産運用で増やしたい人

私はこれに該当します。分散が効いているので、他の尖った投資信託やETFに投入するより安心です。

そして、ジュニアNISAを使ってやっています。

ジュニアNISAはめちゃめちゃ良いです。廃止することが決まっているのですが、この廃止のおかげでめちゃめちゃ良い制度に変わりました。

ジュニアNISAの魅力はまた別の記事にまとめますが、ジュニアNISAを使ってVT投資をすると良い。これだけ覚えといてください。

老後資金を資産運用で増やしたい人

堅実性というメリットを活かし、これもまた良い選択だと思います。

金融リテラシーの高い選択ですので、タンス預金ではなくVT投資へ切り替えを検討しましょう。

15年、20年、30年と投資できるのであればほぼ間違いなく勝ち組と言えます。

15年の根拠は以下です。

15年以上の運用で資産はほぼ確でプラス運用!?

資産運用というのは投資であり、元本割れするリスクがどうしてもあります。

ただ、15年以上(少なくとも10年以上)投資に回すことができれば、9割以上の確率でプラス収益での資産運用が可能と言えるでしょう。

しかし、運用期間が10年もない場合は投資に回したとしてもマイナスで終わってしまう可能性が拭いきれないのです。

この10年、15年というのはよく知られている期間なのですが、詳しくは投資塾さんの動画がとても参考になりましたので、ご興味のある方はご覧ください。

▼【分析】積立投資で利益を出すためには最低何年が必要?▼

つまり、3年とか5年の運用の場合、プラスで終える可能性ももちろんあるのですが、マイナスで終わってしまう可能性も高く、短い期間での運用はギャンブルに近いのです。

ならば、運用期間を10年以上確保できるのかを考え、大事となってきます。

また、20年持っていたら99%プラス収支で終わるという研究結果もあります。

【20年間208パターンで積立投資をした成績】

「定期預金だけもっていた」

- 名目値 208回中0回マイナス

- 実質値 208回中36回マイナス

「日本の株だけ投資した」

- 名目値 208回中110回マイナス

- 実質値 208回中113回マイナス

「日本と世界にまんべんなく株式投資した」

- 名目値 208回中1回マイナス

- 実質値 208回中2回マイナス

(参考:社会保障審議会企業年金部会下におかれた確定拠出年金の運用に関する専門委員会資料)

これらの考え方はとても大事ですので、インデックス投資をするのであれば何度も読み検討してみて下さい。

S&P500とVTはどちらがいいのか?

ある程度投資の勉強をしている人はS&P500連動のインデックス投資(アメリカの有名な会社500社に投資)の方がいいのでは?と考えている方もいると思います。

アメリカはGoogle,Amazon,Facebook,apple,microsoft等の世界に根付いている有名企業が数多くあり、長年右肩上がりでの成長を続けていること、また経済成長の要である人口も増加傾向なのですから、当然の思考経路かと思います。

正直、これはどちらでも良いと思います。

というのも、VTの構成銘柄のうち約60%はアメリカの会社となります。なので、VTへの投資を行うことで世界経済を牽引しているアメリカにもある程度の投資ができていることになります。

実際、私もつみたてNISAでは、S&P500に連動したeMAXIS slim米国株式という投資信託に積立投資を行っています。

アメリカだけでは不安なのであればVTに、多めのリターンを期待してアメリカの更なる成長を信じられるのであればS&P500に投資していったら良いと思います。

VT投資の始め方(3ステップで完了)

これだけメリットの多いVT投資のはじめ方について、基本的には以下の3ステップです。

- SBI証券で口座を開設する

- 証券口座に入金する

- ETFの買い付けを行う

上記以外の必要な知識として、以下もあります。

- 日本円かドル、どちらで買うか決める

- 分配金を受け取った後の手続き・対応

STEP1 SBI証券で口座開設する

証券会社はSBI証券か楽天証券のどちらかを推奨しているのですが、海外ETFの購入についてはSBI証券をおすすめしています。

ジュニアNISAで海外ETFが対応していること、またSBIネット銀行を使えばドルに交換する費用が安く済むからです。

スマートフォンと運転免許証もしくはマイナンバーカードがあればスマホで本人確認が行え、スムーズです。スマホが無い場合でも少し時間はかかりますが郵便対応で開設可能です。

口座の詳しい開設手順は以下で解説しています。

SBI証券の口座開設の流れを徹底解説!必要書類は?特定口座・一般口座、源泉あり・なしの違いは?

STEP2・STEP3 入金、ETFの買い付けを行う

口座開設を行ったら、入金して、購入ボタンをクリックすれば終わってしまいます。

細かな注意点・アドバイスとして、日本円かドル、どちらで買うか決めたり、分配金を受け取った後の手続き・対応なんかについても補足がありますので、これらの詳しい手順については以下の記事で詳しく解説しています。

VT投資を始める際の注意点

VT投資に限らず、インデックス投資を始める際の注意点ですが、

冒頭で説明した通り、投資初心者・中級者は普通にインデックス投資をしておけば間違いないとされています。

ただ、これらのインデックス投資では一気にはお金が増えません。長期投資なので時間がかかるのです。

すると刺激が足りないため、個別銘柄への投資やFX、仮想通貨等のボラティリティが高い投資市場へいってしまい、大損して帰ってきます。

なので、最初から一貫してインデックスファンド(今回はVT)にずっと積立投資しておくのが長期で見ればベストな投資法の一つと言えるのですが、これができない人が多くいます。

もちろん、時々個別銘柄の投資やFX、仮想通貨で大当たりを引く人もいて、そんな情報をネット広告やYouTubeで見るから羨ましくもなるのですが、安易に手を出して、取り返しのつかない大損をしてしまう人がいることを忘れないでください。

大損した人たちはお金が無いし、恥ずかしいからネット広告やYouTubeで知る機会が少ないだけで、大当たりしてる人よりも大損をしている人の方が圧倒的に多くいるのです。

まとめ

VTでの長期積立投資を行えば、8000個の詰め合わせセットを買ってるので十分です。

8000銘柄が1度に買えて、リバランスも経費率0.08%でやってくれる、国内の微妙な投資信託・ETFを選ぶよりはるかに実りのある選択だと私は考えます。

強いて言えば、配当利回りが2%前後と物足りないこと、株式だけではやや不安なので別アングルでの投資を検討する必要があること。

冒頭で述べたように高配当株ETFや債券、GOLD・不動産・仮想通貨をご自身のポートフォリオに組み込むことで、攻めと守りのバランスがとれた良い投資ができるはずです。

口座開設はこちらから→SBI証券 口座開設(無料)